Qcm Theorie De Pf

This document was uploaded by user and they confirmed that they have the permission to share it. If you are author or own the copyright of this book, please report to us by using this DMCA report form. Report DMCA

Overview

Download & View Qcm Theorie De Pf as PDF for free.

More details

- Words: 3,149

- Pages: 10

1

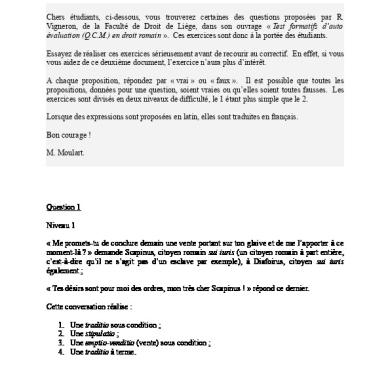

QCM (60 points)

2

Théorie du Portefeuille (50 points) a) Le graphique de la frontière efficiente est donné par: CM L

25% 20% 15% CM L 10% 5% 0% 0

0.1

0.2

0.3

sig ma

L’équation de la CML est donnée par: E(RP )

E(RT ) − rH 0.12 − 0.02 · σP · σ P ⇔ E(RP ) = 0.02 + σT 0.2 ⇔ E(RP ) = 0.02 + 0.5 · σ P =

rH +

La pente de la CML est donc égale à 0.5. Elle représente le prix du risque à l’unité. Autrement dit, elle montre que pour réduire le risque d’un portefeuille efficient de 1%, il faut accepter une baisse du rendement espéré de 0.5%. Le portefeuille P1 offre un rendement espéré E(P1 ) = 8% et un écart-type σ P1 = 12%. Pour obtenir le rendement espéré du portefeuille efficient ayant un écart-type de 12%, on remplace dans l’équation de la CML l’écart-type σ P = 12%: E(RP ) = 0.02 + 0.5 · σ P = 0.02 + 0.5 · 0.12 = 0.02 + 0.06 = 0.08 = 8% = E(RP1 ) L’équation est vérifiée, donc, le portefeuille P1 est situé sur la CML. Ce portefeuille est efficient au sens du critère moyenne-variance. Il n’existe pas (ni peut-on former) d’autre portefeuille dans cet univers de placement qui offre un rendement espéré supérieur à 8% pour le même risque (12%). Autrement dit, il n’existe pas (ni peut-on former) d’autre portefeuille dans cet univers de placement qui a un écart-type inférieur à 12% pour le même rendement espéré (8%). (10 points) b) Le portefeuille P2 offre un rendement espéré E(P2 ) = 9% et un écart-type σ P2 = 15%.

1

Pour obtenir le rendement espéré du portefeuille efficient ayant un écart-type de 15%, on remplace dans l’équation de la CML l’écart-type σ P = 15%: E(RP ) = 0.02 + 0.5 · σ P = 0.02 + 0.5 · 0.15 = 0.02 + 0.075 = 9.5% > E(RP2 ) Donc, le portefeuille P2 n’est pas situé sur la CML et il n’est pas efficient au sens du critère moyenne variance, car on peut former un autre portefeuille ayant le même écart-type mais un rendement esperé supérieure E(RP ) = 9.5% > E(RP2 ) = 9%. Pour obtenir l’écart-type du portefeuille efficient ayant un rendement espéré de 9%, on remplace dans l’équation de la CML le rendement espéré E(RP ) = 9%: E(RP ) = 0.02 + 0.5 · σ P ⇔ 0.09 = 0.02 + 0.5 · σ P ⇔ σ P = 14% < σ P3 On peut former un autre portefeuille P3 ayant le même rendement espéré que P2 , mais un écart-type inférieur et égale à σ P3 = 14% La composition du portefeuille P3 entre le portefeuille tangent T et le titre hors risque H est donnéee par: E(RP ) = (1 − xT )rH + xT E(RT ) ⇔ 0.09 = 0.02(1 − xT ) + 0.12xT ⇔ xT = 0.7 xT

= 70%

xH

= 1 − xT = 30% (10 points)

c) Pour obtenir l’écart-type du portefeuille efficient ayant un rendement espéré de 20%, on remplace dans l’équation de la CML le rendement espéré E(RP ) = 20%: E(RP ) = 0.02 + 0.5 · σ P ⇔ 0.2 = 0.02 + 0.5 · σ P ⇔ σ P = 36% Le gestionnaire peut, donc, proposer au client un portefeuille efficient P4 avec E(P4 ) = 20% et σ P4 = 36%. La composition du P4 entre le titre hors risque H et le portefeuille tangent T est donnée par: E(RP4 ) = (1 − xT )rH + xT E(RT ) ⇔ 0.2 = 0.02(1 − xT ) + 0.12xT ⇔ xT = 1.8 xT

= 180%, xH = −80%

Si on interdit les positions à découverts,le rendement espéré maximum que le gestionnaire pourra offrir à son client est le rendement espéré du portefeuille tangent, cad: xT

= 100%, xH = 0%

E(RT ) = 12% et σ T = 20%

2

Le graphique de la nouvelle frontière efficiente (CML’) est donné par: CM L'

25% 20% 15% CM L' 10% 5% 0% 0

0.05

0.1

0.15

0.2

sig ma

(10 points) d) On est donné trois portefeuilles efficients P1 , P3 et P4 , et deux portefeuilles nonefficients P2 , P5 . Leurs betas respectifs sont β 1 = 0.6, β 2 = 0.7, β 3 = 0.7, β 4 = 1.8 et β 5 = 2. On observe que E(P1 ) = 8%, E(P2 ) = 9%, E(P3 ) = 9%, E(P4 ) = 20% et E(P5 ) = 20% Le portefeuille tangent réplique le portefeuille de marché, T ≡ M En utilisant l’équation du MEDAF:

E T H (P ) = rH + (E(M ) − rH )β on obtient les rendements espérés théoriques pour chaque portefeuille: E T H (P1 ) = 2% + (12% − 2%)0.6 = 8%

E T H (P2 ) = 2% + (12% − 2%)0.7 = 9% E T H (P3 ) = 2% + (12% − 2%)0.7 = 9%

E T H (P4 ) = 2% + (12% − 2%)1.8 = 20% E T H (P5 ) = 2% + (12% − 2%)2 = 22%

Donc, les 4 portefeuilles P1 , P2 , P3 , P4 sont correctement évalués au sens du MEDAF. Pour le portefeuille P5 on constate que E T H (P5 ) = 22% > E(P5 ) = 20% Le rendement espéré observé est inférieure à sa valeur d’équilibre, les cash flows futurs sont actualisés à un taux trop bas et le P5 est sur-évalué par rapport à

3

son prix d’équilibre donné par le MEDAF. Le portefeuille P5 est par conséquent sur-évalué; toutefois, le déséquilibre est passager car les individus profitent des situations d’arbitrage pour ramener le rendement à l’équilibre (comme c’est le cas dans notre exemple pour P5 : l’excès d’offre provoqué par la mauvaise évaluation de son rendement fait baisser son prix et conduit naturellement son rendement espéré à sa valeur d’équilibre donnée par le MEDAF. Le graphique de la SML est donc donné par: SML 30% 25% 20% SML 15%

P5

10% 5% 0% 0

0.5

1

1.5

2

2.5

be t a

L’équation de la SML est donnée par: E T H (Pi ) = rH + (E(M ) − rH )β i ⇔ E T H (Pi ) = 2% + 10% · β i (10 points) e) Les deux portefeuilles P2 et P3 sont situés sur la SML. Ils sont, donc, correctement évalués au sens du MEDAF. Le MEDAF rémunère seulement le risque systématique. Les deux portefeuilles ont le même risque systématique, ainsi il est impossible de les distinguer sur le graphique de la SML. Or, le graphique de la SML ne fournit aucune information sur le risque diversifiable. Le portefeuille P2 n’est pas situé sur la CML mais il est situé sur la SML. Cela veut dire que son risque diversifiable n’est pas égal à zéro. De l’autre côté, le portefeuille P3 est efficient, donc il a un risque diversifiable égal à zéro. A l’équilibre du MEDAF seul le risque systématique est rémunéré puisque le risque diversifiable peut être éliminé par diversification. Le risque total étant l’addition du risque systématique et du risque diversifiable, on constate donc que deux portefeuilles ayant le même bêta (et donc la même espérance) n’ont pas forcément le même risque diversifiable. La SML est la relation dans le plan (E, β) indiquant que la rentabilité espérée dépend uniquement du risque systématique. Elle s’applique à tous les titres ainsi qu’à tous les portefeuilles efficients ou non. La CML, quant à elle, est issue de l’optimisation moyenne-variance lorsque le titre hors-risque est introduit

4

dans l’univers de titres risqués. Cette droite dessinée dans le plan (E, σ) contient uniquement les portefeuilles efficients et indique le rendement maximum pouvant être obtenu pour un risque donné ou le risque minimum devant être endossé pour un rendement espéré donné. (10 points)

5

3

Théorie des Obligations (30 points) a) Cours théorique d’un BUND 5ans à 3,75 % C5∗ (3.75%) =

5 X 3.75 100 + = 98.89 n (1.04) (1.04)5 n=1

On observerait une surcote de 98.89 − 97.80 = +1.09 qui serait due exclusivement au surplus de coupon (0,25% par an, pendant 5 ans), et il s’agit d’une règle générale: à échéance inchangée, une obligation hors risque de défaut vaut d’autant plus que son coupon est élevé. Si on calcule maintenant 98.00 − 98.89 = (0.89) on observe une décote théorique de (0.89) par rapport au cours effectif du Bund 10 ans qui est due à l’effet de la maturité: lorsque le coupon est inférieur au taux du marché, le cours est d’autant plus inférieur au pair que la maturité est éloignée. En revanche, si le coupon est supérieur au taux du marché, le cours est d’autant plus supérieur au pair que l’échéance est lointaine. Il s’agit d’une règle générale, dont l’énoncé est toutefois plus circonstancié que celui de la règle relative au coupon. (10 points) b) Cours théorique d’un BUND 10 ans à 3.5% ∗ (3.5%) C10

=

10 X

3.5 100 + = 95.94 n 10 (1.04) (1.04) n=1

Par rapport au BUND 10 ans portant coupon de 3,75 %, on observerait une décote de ∗ (3.5%) − C10 = 95.94 − 98.00 = (2.06) ∆∗10 (3.5%) = C10

qui provient uniquement de la différence des coupons (0,25 % par an, pendant 10 ans). On notera qu’elle est tout sauf négligeable. Si l’on compare maintenant ce BUND 10 ans théorique au BUND 5 ans assorti d’un coupon de 3,5 %, on obtient: ∗ (3.5%) − C5 = 95.94 − 97.80 = (1.86) ∆∗10−5 = C10

Cette décote s’explique par un pur effet de durée : lorsque le taux du marché est supérieur à celui du coupon, l’obligation se traite en dessous du pair, et ce d’autant plus que sa durée est longue. Là encore, on constatera que la décote est importante : 1,86 pour une différence de durée de 5 ans. (10 points)

6

c) Comparaison directe des deux BUND En comparant sans autre précaution le cours des deux obligation: ∆BRUT = C10 (3.75%) − C5 (3.5%) = 98.0 − 97.8 = 0.2 Le collègue obtient un chiffre qui ne veut absolument rien dire car il mélange deux effets croisés et contradictoires : -un effet de la durée, qui déprime plus fortement le cours des obligations à long terme que celui des titres à court terme lorsque le coupon est inférieur au taux du marché. Ici, cela devrait pénaliser le BUND 10 ans (et profiter au BUND 5ans). -un effet du coupon, qui dope les cours, et cela d’autant plus que la durée est longue. Ici, cela devrait profiter au BUND 10 ans (et pénaliser le BUND 5 ans). Cette équivalence à 0,2 % près ne correspond à rien de sensé, ainsi que les développements précédents l’ont montré. De plus, il est certain que, du point de vue du risque de prix, ces deux titres sont tout sauf équivalents : compte tenu de sa durée plus longue, le BUND 10 ans est à coup sût assorti d’une duration bien plus élevée que le BUND 5 ans (car l’impact du coupon sur la duration est bien moins important que celui de la durée effective). On peut calculer ces deux durations au moyen de la formule analytique: D=

N (c − y) + (1 + y) 1+y − y c [(1 + y)N − 1] + y

où c=taux de coupon (= I/C). On obtient: D5 = D10 =

5(0.035 − 0.04) + 1.04 1.04 − ' 4.67 0.04 0.035 [(1.04)5 − 1] + 0.04 10(0.0375 − 0.04) + 1.04 1.04 − ' 8.50 0.04 0.0375 [(1.04)10 − 1] + 0.04

Les propos de ce collègue sont donc totalement erronés.

(10 points)

7

4

Théorie des Actions (40 points)

Société Générale de Surveillance (SGS) a) Pour calculer le coût des fonds propres, on utilise la formule ke = rH + (E(rM ) − rH ) · β = 2.7% + (7.7% − 2.7%) · 1.15 = 8.45% Modèle de Gordon & Shapiro Avec un taux de distribution moyen de 34.66% (compte non tenu du remboursement du nominal), on aboutit à un taux de rétention moyen de b = 65.34%. En postulant un taux de croissance g à long terme (en fait à l’infini) de 7% par an, on suppose implicitement que la RFP nette future sera égale à g = b · r =⇒ r ≡ RF P implicite =

g 7% = ' 10.7% b 0.6534

Au vu des performances passées, on pourrait se dire que l’on pèche par pessimisme car la RFP moyenne s’est élevée à 24.4 % par an. Il ne faut toutefois pas oublier que la période sous revue est courte, que la nature des activités déployées par SGS n’a rien d’exceptionnel ou de spécifique (un concurrent sérieux peut surgir à tout moment) et que sa forte position sur le marché dépend de contrats à plus ou moins long terme signés avec des Etats, qui peuvent ne pas être reconduits pour toutes sortes de motifs. Enfin, la période sous revue a été marquée par une très bonne conjoncture du commerce mondial. Le taux de croissance à long terme retenu (g = 7%) est un chiffre certes prudent, mais réaliste sur le très long terme. Sous cette hypothèse, on obtient Cth =

20 · 1.07 D · (1 + g) = ' 10 476 CHF ke − g 0.0845 − 0.07

c-à-d une valeur sensiblement égale au cours effectivement coté égal à 1’457 CHF. Sur cette base, on pourrait conclure que le marché évalue convenablement l’action SGS. b) Approche fondée sur le multiple A fin mars 2007, l’action SGS se traite à 25x le bénéfice (P/E apparent). Par rapport au multiple du marché dans son ensemble (aux alentours de 18x) c’est très élevé: même au sommet de la bulle spéculative (à fin 2000), le multiple du marché n’atteignait pas ce niveau (environ 20x seulement). On pourrait argumenter en disant que SGS diffère du marché (ce qui est fondamentalement vrai pour toute action individuelle), et il faut alors justifier pourquoi SGS se traite à un prix pareil.

8

En se fondant sur le modèle de Williams, on peut calculer le multiple théorique : P ERth =

(0.3466 · 1.07) C0 (1 − b)(1 + g) = ' 25.58x = B0 ke − g 0.0845 − 0.07

En le comparant au multiple apparent (25x), on doit encore conclure à une évaluation correcte du cours de l’action SGS. En effet, on peut croire à la vraisemblance du rendement exigé (8.45% via le MEDAF) car sur un horizon à long terme, il correspond à un rendement effectivement atteignable sur un placement en action.. De même, le taux de croissance de 7% est crédible: les affaires de SGS dépendent surtout du développement de l’économie mondiale et supposer un taux de croissance annuel de 7% dans la très longue durée est acceptable (mais néanmoins une hypothèse haute). Enfin, un tel multiple est tout à fait dans la ligne de ce que l’action SGS a fait dans le passé. Il peut paraître un peu élevé en soi, mais on doit reconnaître que les performances réalisées par SGS en matière de rentabilité (RFP remarquable sur les 5 dernières années) peuvent servir de support à un pareil niveau d’évaluation. c) Il faut rester conscient que les deux approches évoquées ci-dessus n’en constituent en fait qu’une seule : l’approche via le multiple théorique n’est en fait qu’une réécriture élémentaire du modèle de G&S. Le fait qu’elles font aboutir à la même conclusion ne conforte en rien la conclusion concernant la bonne évaluation de l’action SGS. Admettons maintenant que l’on postule un taux de croissance g 0 de 6 % seulement (contre 7% précédemment). Cela revient à supposer g0 b

- une RF P 0 implicite de RF P 0 = identique)

=

6% 0.6534

' 9.18% (à taux de rétention b

0

g 6% - un taux de rétention b0 de b0 = RF P = 10.7% ' 56% (à RF P identique), et donc un effort d’investissement moindre, accompagné d’une politique de distribution plus généreuse dans le futur (pourquoi pas).

Une croissance de 6% (au lieu de 7%) n’aurait donc rien d’invraisemblable. En se fondant sur un tel taux, on obtient: 0 = Cth

D · (1 + g 0 ) 20 · 1.06 ' 865 CHF = 0 ke − g 0.0845 − 0.06

contre 1’457 CHF effectivement coté, et 0 P ERth =

0 Cth (1 − b)(1 + g 0 ) (0.3466 · 1.06) ' 15x = = 0 B0 ke − g 0.0845 − 0.06

contre 25 x effectivement observé. On est donc immanquablement amené à diag0 457 nostiquer une surévaluation importante du titre SGS: 1865 ' 1.68, ce qui correspond à une sur-estimation de 68%. Cet exemple illustre l’extrême sensibilité du

9

modèle au choix des paramètres utilisés : pour justifier une croissance de 6% ou 7%, pour la qualifier d’estimation plutôt prudente, on recourt aux mêmes arguments économico-financiers. Pourtant, dans un cas on conclut finalement à une évaluation correcte et dans l’autre à une surévaluation caractérisée. d) A en croire les chiffres : - Multiple élevé, et supérieur à celui du marché - Rendement brut faible - Beta élevé (supérieur à l’unité) - Price-to-Book élevé - Croissance passée supérieure à celle du marché =⇒L’action SGS est un titre de croissance typique. Un doute subsiste toutefois : compte tenu de ses activités, SGS ne peut en fait compter que sur l’essort du commerce mondial pour croître. Elle n’a aucun autre avantage comparatif que sa taille ou sa notoriété pour dominer ses concurrents : la technologie, le savoir-faire, les brevets, etc n’interviennent pas (ou si peu) dans ses activités. De ce point de vue, force est de constater que les moteurs de croissance sont limités en nombre, et surtout hors du contrôle de la SGS. Par conséquent, la qualification d’action de croissance est discutable sur le fond. On ne voit pas pourquoi l’action SGS pourrait croître systématiquement plus vite que l’économie en général. Si le marché revient à la raison, cela devrait ramener le PER à un niveau moins extravagant et le beta à une valeur pas trop éloignée de l’unité. En bref, l’action SGS devrait perdre ses apparences de growth stock survitaminée, pour rejoindre le camp des actions de substance. Conclusions: 1◦ On constate donc l’extrême sensibilité du modèle au choix des paramètres utilisés. 2◦ Dans un registre plus concret, on peut tout de même nourrir quelques doutes quant à la clairvoyance du marché lorsqu’il est d’accord de payer 25x les bénéfices une entreprise de pur service, et qui plus est de services le plus souvent communs et sans grande valeur ajoutée. En d’autres termes : à 1’457 CHF, l’action SGS est trop chère.

10

QCM (60 points)

2

Théorie du Portefeuille (50 points) a) Le graphique de la frontière efficiente est donné par: CM L

25% 20% 15% CM L 10% 5% 0% 0

0.1

0.2

0.3

sig ma

L’équation de la CML est donnée par: E(RP )

E(RT ) − rH 0.12 − 0.02 · σP · σ P ⇔ E(RP ) = 0.02 + σT 0.2 ⇔ E(RP ) = 0.02 + 0.5 · σ P =

rH +

La pente de la CML est donc égale à 0.5. Elle représente le prix du risque à l’unité. Autrement dit, elle montre que pour réduire le risque d’un portefeuille efficient de 1%, il faut accepter une baisse du rendement espéré de 0.5%. Le portefeuille P1 offre un rendement espéré E(P1 ) = 8% et un écart-type σ P1 = 12%. Pour obtenir le rendement espéré du portefeuille efficient ayant un écart-type de 12%, on remplace dans l’équation de la CML l’écart-type σ P = 12%: E(RP ) = 0.02 + 0.5 · σ P = 0.02 + 0.5 · 0.12 = 0.02 + 0.06 = 0.08 = 8% = E(RP1 ) L’équation est vérifiée, donc, le portefeuille P1 est situé sur la CML. Ce portefeuille est efficient au sens du critère moyenne-variance. Il n’existe pas (ni peut-on former) d’autre portefeuille dans cet univers de placement qui offre un rendement espéré supérieur à 8% pour le même risque (12%). Autrement dit, il n’existe pas (ni peut-on former) d’autre portefeuille dans cet univers de placement qui a un écart-type inférieur à 12% pour le même rendement espéré (8%). (10 points) b) Le portefeuille P2 offre un rendement espéré E(P2 ) = 9% et un écart-type σ P2 = 15%.

1

Pour obtenir le rendement espéré du portefeuille efficient ayant un écart-type de 15%, on remplace dans l’équation de la CML l’écart-type σ P = 15%: E(RP ) = 0.02 + 0.5 · σ P = 0.02 + 0.5 · 0.15 = 0.02 + 0.075 = 9.5% > E(RP2 ) Donc, le portefeuille P2 n’est pas situé sur la CML et il n’est pas efficient au sens du critère moyenne variance, car on peut former un autre portefeuille ayant le même écart-type mais un rendement esperé supérieure E(RP ) = 9.5% > E(RP2 ) = 9%. Pour obtenir l’écart-type du portefeuille efficient ayant un rendement espéré de 9%, on remplace dans l’équation de la CML le rendement espéré E(RP ) = 9%: E(RP ) = 0.02 + 0.5 · σ P ⇔ 0.09 = 0.02 + 0.5 · σ P ⇔ σ P = 14% < σ P3 On peut former un autre portefeuille P3 ayant le même rendement espéré que P2 , mais un écart-type inférieur et égale à σ P3 = 14% La composition du portefeuille P3 entre le portefeuille tangent T et le titre hors risque H est donnéee par: E(RP ) = (1 − xT )rH + xT E(RT ) ⇔ 0.09 = 0.02(1 − xT ) + 0.12xT ⇔ xT = 0.7 xT

= 70%

xH

= 1 − xT = 30% (10 points)

c) Pour obtenir l’écart-type du portefeuille efficient ayant un rendement espéré de 20%, on remplace dans l’équation de la CML le rendement espéré E(RP ) = 20%: E(RP ) = 0.02 + 0.5 · σ P ⇔ 0.2 = 0.02 + 0.5 · σ P ⇔ σ P = 36% Le gestionnaire peut, donc, proposer au client un portefeuille efficient P4 avec E(P4 ) = 20% et σ P4 = 36%. La composition du P4 entre le titre hors risque H et le portefeuille tangent T est donnée par: E(RP4 ) = (1 − xT )rH + xT E(RT ) ⇔ 0.2 = 0.02(1 − xT ) + 0.12xT ⇔ xT = 1.8 xT

= 180%, xH = −80%

Si on interdit les positions à découverts,le rendement espéré maximum que le gestionnaire pourra offrir à son client est le rendement espéré du portefeuille tangent, cad: xT

= 100%, xH = 0%

E(RT ) = 12% et σ T = 20%

2

Le graphique de la nouvelle frontière efficiente (CML’) est donné par: CM L'

25% 20% 15% CM L' 10% 5% 0% 0

0.05

0.1

0.15

0.2

sig ma

(10 points) d) On est donné trois portefeuilles efficients P1 , P3 et P4 , et deux portefeuilles nonefficients P2 , P5 . Leurs betas respectifs sont β 1 = 0.6, β 2 = 0.7, β 3 = 0.7, β 4 = 1.8 et β 5 = 2. On observe que E(P1 ) = 8%, E(P2 ) = 9%, E(P3 ) = 9%, E(P4 ) = 20% et E(P5 ) = 20% Le portefeuille tangent réplique le portefeuille de marché, T ≡ M En utilisant l’équation du MEDAF:

E T H (P ) = rH + (E(M ) − rH )β on obtient les rendements espérés théoriques pour chaque portefeuille: E T H (P1 ) = 2% + (12% − 2%)0.6 = 8%

E T H (P2 ) = 2% + (12% − 2%)0.7 = 9% E T H (P3 ) = 2% + (12% − 2%)0.7 = 9%

E T H (P4 ) = 2% + (12% − 2%)1.8 = 20% E T H (P5 ) = 2% + (12% − 2%)2 = 22%

Donc, les 4 portefeuilles P1 , P2 , P3 , P4 sont correctement évalués au sens du MEDAF. Pour le portefeuille P5 on constate que E T H (P5 ) = 22% > E(P5 ) = 20% Le rendement espéré observé est inférieure à sa valeur d’équilibre, les cash flows futurs sont actualisés à un taux trop bas et le P5 est sur-évalué par rapport à

3

son prix d’équilibre donné par le MEDAF. Le portefeuille P5 est par conséquent sur-évalué; toutefois, le déséquilibre est passager car les individus profitent des situations d’arbitrage pour ramener le rendement à l’équilibre (comme c’est le cas dans notre exemple pour P5 : l’excès d’offre provoqué par la mauvaise évaluation de son rendement fait baisser son prix et conduit naturellement son rendement espéré à sa valeur d’équilibre donnée par le MEDAF. Le graphique de la SML est donc donné par: SML 30% 25% 20% SML 15%

P5

10% 5% 0% 0

0.5

1

1.5

2

2.5

be t a

L’équation de la SML est donnée par: E T H (Pi ) = rH + (E(M ) − rH )β i ⇔ E T H (Pi ) = 2% + 10% · β i (10 points) e) Les deux portefeuilles P2 et P3 sont situés sur la SML. Ils sont, donc, correctement évalués au sens du MEDAF. Le MEDAF rémunère seulement le risque systématique. Les deux portefeuilles ont le même risque systématique, ainsi il est impossible de les distinguer sur le graphique de la SML. Or, le graphique de la SML ne fournit aucune information sur le risque diversifiable. Le portefeuille P2 n’est pas situé sur la CML mais il est situé sur la SML. Cela veut dire que son risque diversifiable n’est pas égal à zéro. De l’autre côté, le portefeuille P3 est efficient, donc il a un risque diversifiable égal à zéro. A l’équilibre du MEDAF seul le risque systématique est rémunéré puisque le risque diversifiable peut être éliminé par diversification. Le risque total étant l’addition du risque systématique et du risque diversifiable, on constate donc que deux portefeuilles ayant le même bêta (et donc la même espérance) n’ont pas forcément le même risque diversifiable. La SML est la relation dans le plan (E, β) indiquant que la rentabilité espérée dépend uniquement du risque systématique. Elle s’applique à tous les titres ainsi qu’à tous les portefeuilles efficients ou non. La CML, quant à elle, est issue de l’optimisation moyenne-variance lorsque le titre hors-risque est introduit

4

dans l’univers de titres risqués. Cette droite dessinée dans le plan (E, σ) contient uniquement les portefeuilles efficients et indique le rendement maximum pouvant être obtenu pour un risque donné ou le risque minimum devant être endossé pour un rendement espéré donné. (10 points)

5

3

Théorie des Obligations (30 points) a) Cours théorique d’un BUND 5ans à 3,75 % C5∗ (3.75%) =

5 X 3.75 100 + = 98.89 n (1.04) (1.04)5 n=1

On observerait une surcote de 98.89 − 97.80 = +1.09 qui serait due exclusivement au surplus de coupon (0,25% par an, pendant 5 ans), et il s’agit d’une règle générale: à échéance inchangée, une obligation hors risque de défaut vaut d’autant plus que son coupon est élevé. Si on calcule maintenant 98.00 − 98.89 = (0.89) on observe une décote théorique de (0.89) par rapport au cours effectif du Bund 10 ans qui est due à l’effet de la maturité: lorsque le coupon est inférieur au taux du marché, le cours est d’autant plus inférieur au pair que la maturité est éloignée. En revanche, si le coupon est supérieur au taux du marché, le cours est d’autant plus supérieur au pair que l’échéance est lointaine. Il s’agit d’une règle générale, dont l’énoncé est toutefois plus circonstancié que celui de la règle relative au coupon. (10 points) b) Cours théorique d’un BUND 10 ans à 3.5% ∗ (3.5%) C10

=

10 X

3.5 100 + = 95.94 n 10 (1.04) (1.04) n=1

Par rapport au BUND 10 ans portant coupon de 3,75 %, on observerait une décote de ∗ (3.5%) − C10 = 95.94 − 98.00 = (2.06) ∆∗10 (3.5%) = C10

qui provient uniquement de la différence des coupons (0,25 % par an, pendant 10 ans). On notera qu’elle est tout sauf négligeable. Si l’on compare maintenant ce BUND 10 ans théorique au BUND 5 ans assorti d’un coupon de 3,5 %, on obtient: ∗ (3.5%) − C5 = 95.94 − 97.80 = (1.86) ∆∗10−5 = C10

Cette décote s’explique par un pur effet de durée : lorsque le taux du marché est supérieur à celui du coupon, l’obligation se traite en dessous du pair, et ce d’autant plus que sa durée est longue. Là encore, on constatera que la décote est importante : 1,86 pour une différence de durée de 5 ans. (10 points)

6

c) Comparaison directe des deux BUND En comparant sans autre précaution le cours des deux obligation: ∆BRUT = C10 (3.75%) − C5 (3.5%) = 98.0 − 97.8 = 0.2 Le collègue obtient un chiffre qui ne veut absolument rien dire car il mélange deux effets croisés et contradictoires : -un effet de la durée, qui déprime plus fortement le cours des obligations à long terme que celui des titres à court terme lorsque le coupon est inférieur au taux du marché. Ici, cela devrait pénaliser le BUND 10 ans (et profiter au BUND 5ans). -un effet du coupon, qui dope les cours, et cela d’autant plus que la durée est longue. Ici, cela devrait profiter au BUND 10 ans (et pénaliser le BUND 5 ans). Cette équivalence à 0,2 % près ne correspond à rien de sensé, ainsi que les développements précédents l’ont montré. De plus, il est certain que, du point de vue du risque de prix, ces deux titres sont tout sauf équivalents : compte tenu de sa durée plus longue, le BUND 10 ans est à coup sût assorti d’une duration bien plus élevée que le BUND 5 ans (car l’impact du coupon sur la duration est bien moins important que celui de la durée effective). On peut calculer ces deux durations au moyen de la formule analytique: D=

N (c − y) + (1 + y) 1+y − y c [(1 + y)N − 1] + y

où c=taux de coupon (= I/C). On obtient: D5 = D10 =

5(0.035 − 0.04) + 1.04 1.04 − ' 4.67 0.04 0.035 [(1.04)5 − 1] + 0.04 10(0.0375 − 0.04) + 1.04 1.04 − ' 8.50 0.04 0.0375 [(1.04)10 − 1] + 0.04

Les propos de ce collègue sont donc totalement erronés.

(10 points)

7

4

Théorie des Actions (40 points)

Société Générale de Surveillance (SGS) a) Pour calculer le coût des fonds propres, on utilise la formule ke = rH + (E(rM ) − rH ) · β = 2.7% + (7.7% − 2.7%) · 1.15 = 8.45% Modèle de Gordon & Shapiro Avec un taux de distribution moyen de 34.66% (compte non tenu du remboursement du nominal), on aboutit à un taux de rétention moyen de b = 65.34%. En postulant un taux de croissance g à long terme (en fait à l’infini) de 7% par an, on suppose implicitement que la RFP nette future sera égale à g = b · r =⇒ r ≡ RF P implicite =

g 7% = ' 10.7% b 0.6534

Au vu des performances passées, on pourrait se dire que l’on pèche par pessimisme car la RFP moyenne s’est élevée à 24.4 % par an. Il ne faut toutefois pas oublier que la période sous revue est courte, que la nature des activités déployées par SGS n’a rien d’exceptionnel ou de spécifique (un concurrent sérieux peut surgir à tout moment) et que sa forte position sur le marché dépend de contrats à plus ou moins long terme signés avec des Etats, qui peuvent ne pas être reconduits pour toutes sortes de motifs. Enfin, la période sous revue a été marquée par une très bonne conjoncture du commerce mondial. Le taux de croissance à long terme retenu (g = 7%) est un chiffre certes prudent, mais réaliste sur le très long terme. Sous cette hypothèse, on obtient Cth =

20 · 1.07 D · (1 + g) = ' 10 476 CHF ke − g 0.0845 − 0.07

c-à-d une valeur sensiblement égale au cours effectivement coté égal à 1’457 CHF. Sur cette base, on pourrait conclure que le marché évalue convenablement l’action SGS. b) Approche fondée sur le multiple A fin mars 2007, l’action SGS se traite à 25x le bénéfice (P/E apparent). Par rapport au multiple du marché dans son ensemble (aux alentours de 18x) c’est très élevé: même au sommet de la bulle spéculative (à fin 2000), le multiple du marché n’atteignait pas ce niveau (environ 20x seulement). On pourrait argumenter en disant que SGS diffère du marché (ce qui est fondamentalement vrai pour toute action individuelle), et il faut alors justifier pourquoi SGS se traite à un prix pareil.

8

En se fondant sur le modèle de Williams, on peut calculer le multiple théorique : P ERth =

(0.3466 · 1.07) C0 (1 − b)(1 + g) = ' 25.58x = B0 ke − g 0.0845 − 0.07

En le comparant au multiple apparent (25x), on doit encore conclure à une évaluation correcte du cours de l’action SGS. En effet, on peut croire à la vraisemblance du rendement exigé (8.45% via le MEDAF) car sur un horizon à long terme, il correspond à un rendement effectivement atteignable sur un placement en action.. De même, le taux de croissance de 7% est crédible: les affaires de SGS dépendent surtout du développement de l’économie mondiale et supposer un taux de croissance annuel de 7% dans la très longue durée est acceptable (mais néanmoins une hypothèse haute). Enfin, un tel multiple est tout à fait dans la ligne de ce que l’action SGS a fait dans le passé. Il peut paraître un peu élevé en soi, mais on doit reconnaître que les performances réalisées par SGS en matière de rentabilité (RFP remarquable sur les 5 dernières années) peuvent servir de support à un pareil niveau d’évaluation. c) Il faut rester conscient que les deux approches évoquées ci-dessus n’en constituent en fait qu’une seule : l’approche via le multiple théorique n’est en fait qu’une réécriture élémentaire du modèle de G&S. Le fait qu’elles font aboutir à la même conclusion ne conforte en rien la conclusion concernant la bonne évaluation de l’action SGS. Admettons maintenant que l’on postule un taux de croissance g 0 de 6 % seulement (contre 7% précédemment). Cela revient à supposer g0 b

- une RF P 0 implicite de RF P 0 = identique)

=

6% 0.6534

' 9.18% (à taux de rétention b

0

g 6% - un taux de rétention b0 de b0 = RF P = 10.7% ' 56% (à RF P identique), et donc un effort d’investissement moindre, accompagné d’une politique de distribution plus généreuse dans le futur (pourquoi pas).

Une croissance de 6% (au lieu de 7%) n’aurait donc rien d’invraisemblable. En se fondant sur un tel taux, on obtient: 0 = Cth

D · (1 + g 0 ) 20 · 1.06 ' 865 CHF = 0 ke − g 0.0845 − 0.06

contre 1’457 CHF effectivement coté, et 0 P ERth =

0 Cth (1 − b)(1 + g 0 ) (0.3466 · 1.06) ' 15x = = 0 B0 ke − g 0.0845 − 0.06

contre 25 x effectivement observé. On est donc immanquablement amené à diag0 457 nostiquer une surévaluation importante du titre SGS: 1865 ' 1.68, ce qui correspond à une sur-estimation de 68%. Cet exemple illustre l’extrême sensibilité du

9

modèle au choix des paramètres utilisés : pour justifier une croissance de 6% ou 7%, pour la qualifier d’estimation plutôt prudente, on recourt aux mêmes arguments économico-financiers. Pourtant, dans un cas on conclut finalement à une évaluation correcte et dans l’autre à une surévaluation caractérisée. d) A en croire les chiffres : - Multiple élevé, et supérieur à celui du marché - Rendement brut faible - Beta élevé (supérieur à l’unité) - Price-to-Book élevé - Croissance passée supérieure à celle du marché =⇒L’action SGS est un titre de croissance typique. Un doute subsiste toutefois : compte tenu de ses activités, SGS ne peut en fait compter que sur l’essort du commerce mondial pour croître. Elle n’a aucun autre avantage comparatif que sa taille ou sa notoriété pour dominer ses concurrents : la technologie, le savoir-faire, les brevets, etc n’interviennent pas (ou si peu) dans ses activités. De ce point de vue, force est de constater que les moteurs de croissance sont limités en nombre, et surtout hors du contrôle de la SGS. Par conséquent, la qualification d’action de croissance est discutable sur le fond. On ne voit pas pourquoi l’action SGS pourrait croître systématiquement plus vite que l’économie en général. Si le marché revient à la raison, cela devrait ramener le PER à un niveau moins extravagant et le beta à une valeur pas trop éloignée de l’unité. En bref, l’action SGS devrait perdre ses apparences de growth stock survitaminée, pour rejoindre le camp des actions de substance. Conclusions: 1◦ On constate donc l’extrême sensibilité du modèle au choix des paramètres utilisés. 2◦ Dans un registre plus concret, on peut tout de même nourrir quelques doutes quant à la clairvoyance du marché lorsqu’il est d’accord de payer 25x les bénéfices une entreprise de pur service, et qui plus est de services le plus souvent communs et sans grande valeur ajoutée. En d’autres termes : à 1’457 CHF, l’action SGS est trop chère.

10

Related Documents

Qcm Theorie De Pf

November 2019 7

Qcm

October 2019 25

Theorie

October 2019 15

Theorie

December 2019 15

Qcm Correctifs

October 2019 19

Pf

June 2020 28More Documents from ""

C++.docx

October 2019 86

Donatismo Religion O Politica.pdf

June 2020 37

El Gran Aviso.pdf

June 2020 39

El Proyecto.docx

October 2019 70

P1 Khai Quat Va Duyen Khoi.pdf

October 2019 90